Das Smartphone dringt mit rapider Geschwindigkeit in die unterschiedlichsten Lebensbereiche ein und verändert den Umgang mit der „realen Welt“. Dies gilt insbesondere auch für den Handel, selbst wenn ein aktueller Blick auf die deutsche Landschaft des Omnichannel Commerce, E-Commerce und stationären Handels dies noch nicht widerspiegelt.

Die Menschen lieben Smartphones. Sie nutzen sie, um ihr tägliches Leben effizienter zu organisieren. Überall und zu jeder Zeit. Somit auch vor dem Einkaufen, während des Einkaufs und nach dem Einkaufen. Dabei suchen sie nach Hilfe, um bessere Entscheidungen zu treffen. Sie suchen Hilfe, um lästige Aufgaben schneller und unkomplizierter zu erledigen. Sie suchen nach Entspannung oder Inspiration, um Einkaufserlebnisse schöner und besser zu gestalten.

Mobile Payment ist ein integraler Bestandteil dieser Einkaufserlebnisse, d. h. der Customer Journey der Zukunft. Bis heute wird Mobile Payment allerdings von Händlern zu oft als Einzelfunktion behandelt und oftmals ohne signifikanten Mehrwert eingeführt. Dass die Erfolgsraten bislang gering sind, ist daher nicht überraschend.

Welche Erfolgsfaktoren für das Mobile Payment im Commerce-Kontext entscheidend sind und wie Payment-Anbieter diese Anforderungen bis heute bedienen, soll im folgenden Beitrag näher beleuchtet werden.

Gefällt dir dieser Artikel?

Dann trage dich jetzt ein ins „Update am Montag“ und bleibe über neue Inhalte auf dem Laufenden. Kein Spam! Bereits knapp 2.000 Leser:innen sind dabei.

Inhaltsverzeichnis

Was der Kunde wirklich will: Es geht nicht ums Bezahlen

Bislang ist ein Problem des Mobile Payment, dass es keine echten Probleme des Nutzers löst. Der Mensch geht nicht einkaufen, um zu bezahlen. Bezahlen ist vielmehr ein notwendiges Übel, welches sich mit Bargeld, Karte bzw. je nach Kanal auch mit PayPal gut überwinden lässt. Solange also keine zusätzlichen Mehrwerte geschaffen werden, wird der Kunde nicht die treibende Kraft, um Mobile Payment einzufordern.

Um dem Menschen zu helfen, seinen Alltag unkomplizierter zu gestalten, kann das Smartphone zum Assistenten werden. Neue Technologien des Web 3.0 sind in der Lage vorausschauend zu agieren. Sie antizipieren, was der Nutzer vorhat und helfen ihm auf dem Weg. Ein illustratives Beispiel aus kundenzentrischer Perspektive verdeutlicht die Möglichkeiten:

Nehmen wir das Beispiel von Katrin. Sie sitzt in ihrem Büro und macht Mittagspause. Heute Abend ist sie bei einer Freundin zum Abendessen eingeladen. Ein Blick auf ihr Smartphone verrät ihr, dass der schnellste Weg dorthin per Bus über den Hauptplatz führt. Am Hauptplatz müsste sie umsteigen und dort befinden sich auch ein Blumenladen und ein Weinhändler. Katrin hatte in ihrem Kalender notiert, dass sie Blumen und Wein mitbringen möchte. Vom Weinhändler erhält sie ein Angebot auf ihrem Handy: 20% Rabatt für einen Einkauf am heutigen Tag. Katrin findet die Vorschläge gut, merkt sich die Abfahrzeit für den Bus und speichert den Wein-Coupon in ihr „Mobile Wallet“.

Als Katrin an der Bushaltestelle ankommt, vibriert ihre Smartwatch am Arm: „Ticket Karlstraße über Hauptplatz zur Vogelsiedlung – 1,20 EUR – Kaufen?“. Auch diesen Vorschlag akzeptiert sie, kauft und speichert das Ticket in ihr Mobile Wallet. Bei Betreten des Busses erkennt der Kontrollterminal den Fahrschein durch Vorbeiwinken der Smartwatch und piepst als Bestätigung.

Im Bus schaut sich Katrin die Sträuße des Blumenladens auf ihrem Smartphone an. Sie sucht einen aus, bestellt und bezahlt mit ihrem Mobile Wallet. Beim Umsteigen sind die Blumen abholbereit, genau wie der Weineinkauf reibungslos verläuft. An der Kasse wird ihr Coupon im Mobile Wallet automatisch erkannt, der reduzierte Betrag einfach abgebucht.

Die beiden Freundinnen verbringen einen schönen Abend. Als Katrin sich wieder auf den Weg machen will, schaut sie nochmal auf ihren mobilen Assistenten. Da hat sie aber Glück gehabt, denn ein Gewittersturm ist angesagt und sie leiht sich einen Regenschirm aus.

Technologie versus kundenzentrische Verbesserungen

Das beschriebene Zukunftsszenario basiert auf innovativen technologischen Möglichkeiten. Gleichzeitig aber werden die Möglichkeiten von „Vorhersage-Algorithmen“, „Cloud-Diensten“, „Geolokalisierung“, „NFC-Technologie“, „Web-Wissen“ und einigem mehr in einer intelligenten Art verknüpft, so dass sie dem Nutzer eine einfachere, schnellere und bessere Gestaltung seines Alltags ermöglichen. Die Abläufe sind vom Kunden her gedacht. Genau hier liegt auch das aktuelle Problem einiger Mobile Payment Lösungen: Sie haben Unternehmensinteressen oder technologische Rahmenbedingungen viel stärker im Fokus, als die reibungslose Customer Experience.

Wo stehen wir heute?

Definitionen: Was ist eigentlich Mobile Payment?

Fragt man fünf unterschiedliche Experten nach ihrer Definition zu „Mobile Payment“ oder „Mobile Wallet“, bekommt man in der Regel mindestens fünf verschiedene Antworten. Es entwickelt sich eine Vielfalt von Bezahlmethoden, die irgendwo ein mobiles Endgerät einbeziehen. Und dies ist auch schon der einzige gemeinsame Nenner bei allen: es ist mindestens bei der Auslösung oder Verarbeitung des Bezahlvorgangs – auf Kunden- oder auf Händlerseite – ein mobiles Gerät oder eine Mobilfunknummer im Spiel.

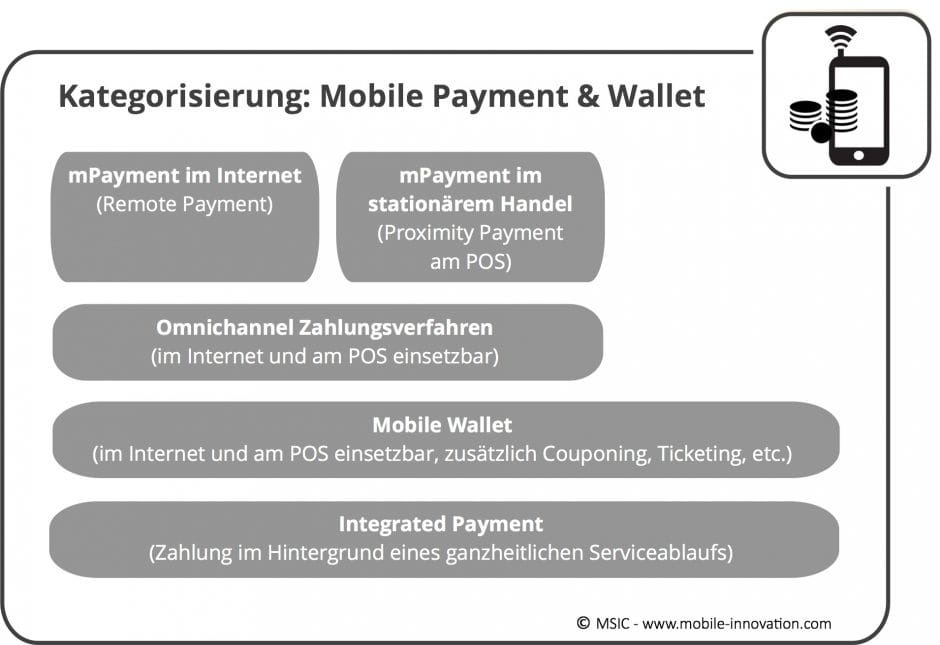

Dieser Artikel stützt sich auf die folgende Definition:

- mPayment im Internet (Remote Payments): Der Bezahlvorgang wird wie im Desktop-Internet (via Web/IP) abgewickelt, aber über ein mobiles Endgerät.

- mPayment im stationären Handel (Proximity Payments): involviert ein mobiles Endgerät sowie eine physische Infrastruktur im stationären Geschäft, z.B. NFC-Verfahren.

- Omnichannel Payment (Online & Offline integriert): Ein und dasselbe Zahlungsverfahren kann für Remote sowie Proximity Payments eingesetzt werden.

- Mobile Wallets (Multi-Service inkl. Payments): versuchen das herkömmliche physische Portemonnaie abbilden: z.B. Payment, Coupons, Kundenkarten, Bahnkarte, Tickets, usw.

- Integrated Payments (Zahlung im Hintergrund): Ein Zahlungsverfahren ist vollständig in den Service eines Drittanbieters integriert, die Abrechnung erfolgt automatisch bei Nutzung des Services über das vorab registrierte Zahlungsmittel.

In diesem Artikel werden Zahlungsmöglichkeiten betrachtet, die mindestens im stationären Handel einsetzbar sind, sein werden oder sein könnten. Ausgeschlossen sind dabei ausdrücklich „mobile Akzeptanzterminals“, also mPOS wie z.B. das Square Dongle, Paypal Here, iZettle, sumup oder andere. Auch keine Berücksichtigung werden Zahlungsmittel finden, die nur im Internet oder nur über Carrier Billing einsetzbar sind.

Marktdurchdringung

In Fachkreisen wird viel über Mobile Payment diskutiert, es ist eine regelrechte Goldgräberstimmung ausgebrochen. 2014 nutzte allerdings immer noch keine kritische Masse das Mobiltelefon zum Bezahlen im Ladengeschäft. Das liegt auch daran, dass man bisher so gut wie nirgends mit dem Handy an einem stationären POS auch tatsächlich bezahlen kann. Faktisch existiert Mobile Payment am stationären POS in Deutschland noch nicht. PwC rechnete in 2014 aus, dass es in Deutschland 176.000 Mobile Payment Nutzer gibt. Das entspräche ungefähr 0,2% der deutschen Bevölkerung oder 0,4% der Smartphone-Besitzer in D oder 0,6% der mobilen Internetnutzer.

Insbesondere in Deutschland reagieren stationäre Händler noch zaghaft auf den digitalen und mobilen Umbruch. Somit ist der „Commerce Gap“ – und mit ihm der „Payment Gap“ – entstanden, wobei mobil-digitale Konsumenten mit ihren Smartphones im Ladengeschäft stehen und Unterstützung durch vereinfachte Abläufe suchen. Die Antworten auf ihre Fragen sind zumeist noch unbefriedigend.

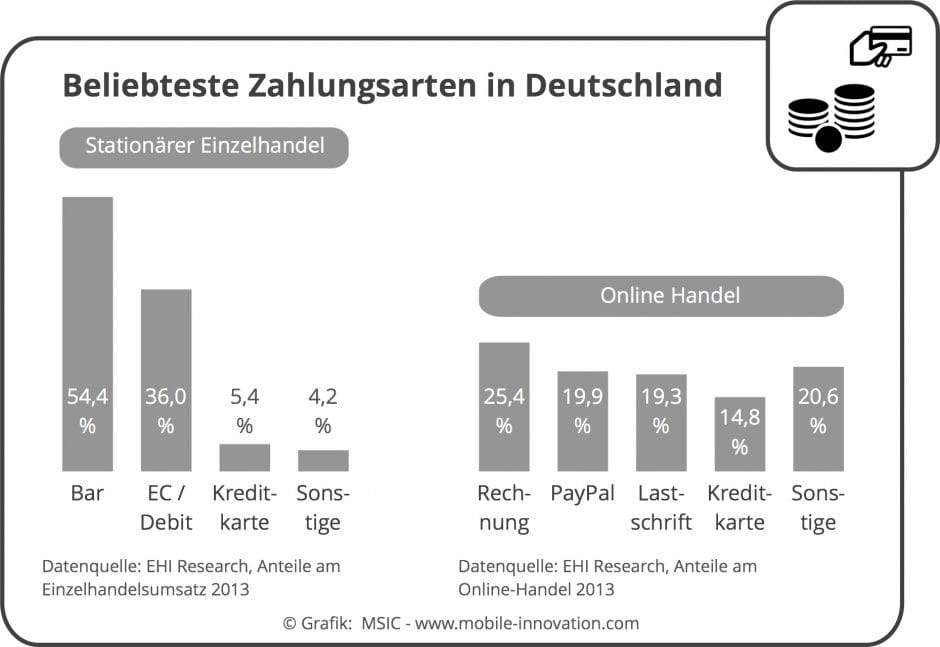

Bei den heutigen Zahlungsgewohnheiten weist der deutsche Markt zudem eine Besonderheit auf: Über 55% des Einzelhandelsumsatzes werden noch immer bar bezahlt. Auch wenn der Wert mit jedem Jahr sinkt, kaum ein anderes fortschrittliches Land weist eine solch hohe Bargeldquote auf. Auch im interaktiven Handel liegen traditionelle Zahlweisen noch weit vorn: Das größte Volumen wird per Kauf auf Rechnung bestellt. Aber hier gewinnen digitale Bezahlwege bereits mehr und mehr Terrain.

Händler – ob Online, Mobile oder Offline – sollten das Thema „Commerce Gap“ und „Payment Gap“ aber nicht auf die lange Bank schieben, denn eine Erneuerung der Instore Shopping Experience wird langsam überfällig. Und auch die Weiterentwicklung der eShopping Experience darf nicht unterschätzt werden. Insbesondere für den stationären Einzelhandel steht ein strategischer Paradigmenwechsel bevor und darin ist Mobile Payment ein unvermeidbarer Bestandteil.

Wer werden die Gewinner im Mobile Wallet Markt sein?

Eines kann man mit Sicherheit sagen: Auch wenn der Mobile-Payment-Markt kräftig wachsen wird, die Anzahl der Bewerber um den Mobile-Wallet-Kuchen ist deutlich größer, als die Kuchenstücke, die es zu verteilen gibt. Bleibt also die Frage, wer letztendlich das Rennen machen wird?

Derzeit befindet sich der Markt weiterhin in einer Fragmentierungsphase, in der mehr und mehr Anbieter und auch eine zunehmende Anzahl Technologien auf dem Markt auftauchen. Manche davon werden kurzfristig einen schnellen Erfolg erzielen können, da sie sofort einsetzbar sind. Andere werden womöglich langfristig erst ihre Vorteile ausspielen können.

Die Bewerber

Je nachdem aus welcher Branche die Player ursprünglich kommen, legen sie die Schwerpunkte ihres Payment Services und ihres Geschäftsmodells unterschiedlich.

Mobilfunkanbieter: Die vier deutschen Mobilfunkanbieter haben bis 2014 allesamt ihr Mobile Wallet auf den Markt gebracht. Es handelt sich in allen Fällen um eine guthabenbasierte Zahlungskarte, die im stationären Handel via NFC-Zahlungsterminals genutzt werden kann, d.h. die virtualisierte Form einer Prepaid-Zahlungskarte. Dafür muss ein Guthabenkonto eingerichtet werden, eine NFC-SIM-Karte sowie die zugehörige App in einem NFC-fähigen Telefon installiert sein. Diese Einstiegshürden sind für viele Nutzer nicht ganz einfach zu überwinden, wenn man die entsprechenden Kommentare im Google Play Store analysiert. Zusätzlich bleibt das Problem, dass weitere Serviceanbieter (z.B. Banken mit den Zahlungskarten, die Kunden heute schon besitzen sowie Händler mit Kundenkarten, usw.) sich bisher kaum in die Telco-Wallets eingemietet haben und somit die Nutzungsmöglichkeiten sehr begrenzt bleiben. Die Marktchancen der Telco-Wallets können durchaus kritisch betrachtet werden.

Digitale Giganten: Google, Amazon, Facebook und Apple (= „GAFA“) sind allesamt aktiv im Zahlungsprozess. Während Facebook sich bisher auf die Optimierung des Online-Checkouts fokussiert, dringt Amazon mit seinem Button „Pay with amazon“ geschickt in die Webshops von Drittanbietern vor.

Google hat neben den Online Zahlungsmöglichkeiten seines „Google Wallet“ bereits seit 2011 eine Variante für Proximity Payments in stationären Ladengeschäften auf dem US-Markt. Allerdings in seiner ersten NFC-Only-Version mit geringem Erfolg. Seit Sommer 2012 ist nun eine wesentliche offenere Variante verfügbar.

Den größten Hype hat aber Apple seit September 2014 mit dem Start von „Apple Pay“ verursacht. Es handelt sich um die Möglichkeit in stationären Geschäften via NFC mit den neuesten iPhones oder der zukünftigen Apple Watch zu bezahlen. Auf dem Telefon wird die Transaktion dabei durch den Fingerabdruck des Nutzer zusätzlich abgesichert und auch das Tokenization-Verfahren liefert einen zusätzlichen Sicherheitsfaktor (es wird bei der Transaktion im Ladengeschäft nicht die tatsächliche Kreditkartennummer übertragen, sondern eine einmalige Ersatznummer – somit wird das Abgreifen der Kreditkartendaten für zukünftige Betrugsversuche ausgeschaltet). Apple Pay ist ebenso auf E-Commerce-Seiten oder In-App einsetzbar (wie andere bereits bekannte „Pay with XX“-Buttons).

Das Apple-Zahlungsverfahren basiert auf bestehenden Kreditkarten, die von den US-Partnerbanken für Apple Pay aktiviert werden können (bisher ist Apple Pay nur für US-Bankkunden verfügbar, es gibt Gerüchte über erste Einführungen für 2015 in Europa).

Das aktuelle Apple-Pay-Modell ist allerdings nur bedingt für den deutschen Markt geeignet. Im Gegensatz zu den USA ist Deutschland kein Kreditkartenland und auch auch kein Apple-Land (der Android-Marktanteil übersteigt deutlich den iPhone-Marktanteil). Die potentielle Reichweite unter deutschen Konsumenten ist somit wesentlich eingeschränkt. Auch hat die EU eine Limitierung der Gebühren für Kreditkartenzahlungen beschlossen, wodurch die Attraktivität des Geschäftsmodells von Apple bei einer Teilung der Gebühren zwischen Banken und Apple für beide Seiten deutlich dezimiert wird. Hier bleibt abzuwarten, in wie weit Apple sein Modell für die europäischen Märkte anpassen wird und z.B. Debitkarten integriert. Die Struktur des deutschen Zahlungsmarktes könnte dafür sorgen, dass das Land auf die unteren Ränge in der Prioritätenliste der Markteinführungen rutscht.

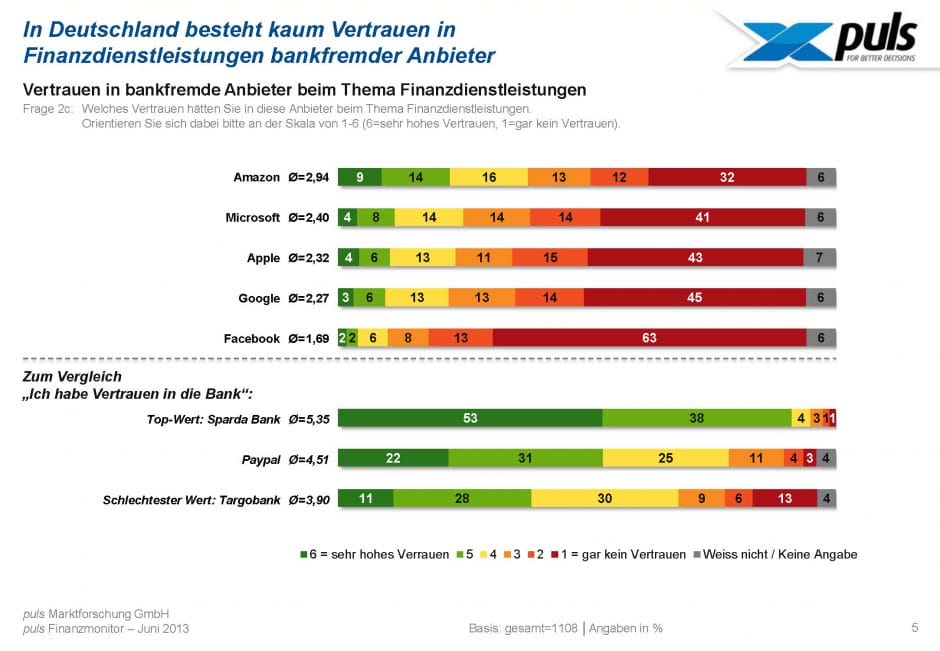

Insgesamt profitieren die GAFA natürlich von ihren weltweit sehr hohen Kundenzahlen, ihrem innovativen Image und ihrer Fähigkeit, reibungslose Customer Experiences zu gestalten. Aber auch nicht zuletzt steht (außer möglicherweise bei Apple) das Interesse Kundendaten zu sammeln und die Datenanalysen mit Mehrwerten anzureichern. Daher liegt auch das Vertrauen in diese Anbieter für Zahlungsdienste (noch?) auf geringem Niveau.

PayPal: Die bisherige eBay-Tochter sei hier als Ausnahme genannt, sie nimmt eine Einzelstellung im Markt ein. Dieser digitale Player hat es geschafft, im E-Commerce ein hohes Vertrauen aufzubauen. PayPal versteht sich hervorragend auf einfache und unkomplizierte Abläufe in der Customer Experience.

PayPal verzeichnet auch im Mobile Commerce (E-Payment über mobile Endgeräte) bereits sehr gute Erfolge. Z.B. startete Ende 2014 das „PayPal One Touch“ Feature in Deutschland. In-App Käufe auf iPhones oder Android-Geräten können damit in nur einem Klick für die Zahlung durchgeführt werden.

Nun will PayPal auch an den stationären POS bzw. in den Everywhere Commerce vordringen (z. B. QR-Code Shopping auf Plakaten oder in Schaufenstern) und zögert nicht, in entsprechende Pilotprojekte auch in Deutschland zu investieren. Der Fokus liegt dabei aktuell auf dem „PayPal Check-In“ Service, der eine Bestellung und Zahlungsabwicklung insbesondere in Gastronomiebetrieben ermöglicht. Im Unterschied zu anderen Zahlungsverfahren zielt PayPal hier auf die Verbesserung eines Gesamtablaufs ab und will nicht nur den Zahlungsvorgang durch einen neuen Formfaktor ersetzen. Der Nutzer kann hier z.B. sein Mittagsmenü vor Ankunft in einem Lokal bestellen und der Gastronom den Vorbereitungsprozess optimieren und verkürzen sowie den Zahlungsprozess weitgehend in die Hand des Nutzer geben – so gewinnen beide Seiten (Kunde sowie Händler) einen Mehrwert, nämlich Zeit.

Microsoft & Samsung: Beide Unternehmen kündigten ihr eigenes Wallet an und Samsung ist immer mal wieder in den News bezüglich seiner Payment-Initiativen vertreten. Bisher bleiben diese Playeraber vergleichsweise im Hintergrund.

Banken: Sie haben das höchste Vertrauen bei den Konsumenten und die meisten Menschen haben ihre Konten und Zahlungskarten heute bei den Banken. Viel Bewegung seitens der Banken ist allerdings bisher nicht zu beobachten. Man könnte fragen: „Aber wo bleiben sie denn?“ Laut Gerüchten könnte für 2015 ein gemeinsames E-Payment-Angebot der deutschen Kreditwirtschaft auf der Agenda stehen. Welche Chancen die Banken haben, ihre bisherigen Rückstände aufzuholen, bleibt äußerst fraglich.

Wesentlich aktiver sind da beispielsweise die Banken in Großbritannien, die es in einem Gemeinschaftsprojekt geschafft haben, einen Mobile Payment Service namens „ZAPP“ auf den Markt zu bringen. Damit lassen sich Online- oder Mobile-Käufe sowie Rechnungen bezahlen und einige stationäre Händler wie Asda oder Sainsbury planen die Einführung der Instore-Variante für 2015.

Kreditkartenunternehmen: Die größten Akteure im deutschen Markt, Visa & Mastercard, haben die Chancen und Risiken des Mobile Payment früh erkannt und agieren seit Jahren mit ruhiger Hand. Gerade im Omnichannel-Payment haben sie den Vorteil, dass ihre Nutzung Online sowie Offline seit Jahren geübt ist. Allerdings ist die Kreditkarten-Durchdringung in Deutschland vergleichsweise gering.

Auch Amex ist in Deutschland vertreten und könnte mittels seiner Tochter Payback, dem führenden deutschen Kundenkartensystem, in den Mobile-Payment-Markt einsteigen. Eine Amex-Payback-Karte gibt es bereits, ebenso wie die Ankündigung der Payback Geschäftsführung, im Mobile Payment aktiv sein zu wollen.

Händler: Viele Händler sind zögerlich, und wohl zu Recht. Sie haben eine Kundenbeziehung zu verteidigen, sie sind auf der Suche nach Kundenbindung. Da das richtige Mobile Wallet herauszufinden, ist eine schwierige Aufgabe. Netto/Edeka haben sich mit einer Silo-Lösung unter eigener Markte hervorgewagt. Rewe hingegen setzt auf den neuen Omnichannel-Payment-Anbieter Yapital.

Yapital ist ein Tochterunternehmen in der Otto-Gruppe und hat sich dem Ziel verschrieben, eine Crosschannel-Zahlungslösung für Händler und entsprechend der Interessen der Händler im Markt zu etablieren. Ob im stationären Web (E-Commerce) oder auf mobilen Endgeräten, via QR-Codes auf Plakaten, auf Rechnungen oder im stationären Geschäft, Yapital ist überall einsatzbar. Allerdings sieht sich der Neuling im Markt der gigantischen Herausforderung gegenüber, einen reibungslos funktionierenden Service zu schaffen, die Bekanntheit einer neuen Marke zu etablieren, Nutzer für den Service auf Konsumentenseite zu akquirieren und Akzeptanzstellen im Handel zu schaffen. Eine Herkulesaufgabe.

Startups: Die Liste ist lang, ständig sprießen neue Unternehmen und Lösungen aus dem Boden. Welche davon es schaffen werden, sowohl eine breite und stabile Lösung, wie auch genügend Aufmerksamkeit seitens Aktzeptanzstellen und Kunden zu erzielen, bleibt abzuwarten. Aber sicherlich gibt es so einige Nischen, in denen sie sich geschickt positionieren können. So z. B. im Rahmen des Stadtmarketing mit einer eigenen lokalen Währung oder im Universitätsumfeld.

Die Herausforderungen

Die Herausforderung für alle Player im Mobile Payment bzw. Wallet Markt ist ähnlich. Es gilt zu kreieren:

- ein kundenzentrisches Angebot (think customer – not technology),

- mit Mehrwerten (end-to-end customer journey),

- mit reibungslosen Abläufen (liquify the experience)

- und Echtzeit-Relevanz (look at the context).

Dafür muss bei den Verbrauchern Bekanntheit und Vertrauen erzeugt werden. Auf Händlerseite muss das Geschäftsmodell stimmen, damit die Zahlungsmethode akzeptiert wird. Und in einem breiten Ökosystem muss kooperiert werden, damit auch ganzheitliche end-to-end Kundenerfahrungen möglich werden. Gar nicht so einfach, da kann man sich schon die Zähne ausbeißen.

Daher wird es sicher noch einige Zeit dauern, bis das Ziel erreicht ist. In der Zwischenzeit wird sich der Markt eher fragmentieren, einzelne Angebote werden sich erst einmal in einem begrenzten Umfeld beweisen und optimieren, bis es eines Tages zur Konsolidierung kommt. Wer dann mit an der Spitze stehen wird, lässt sich heute noch nicht bestimmen. Und man sollte die Macht und Kraft von Apple dabei auch nicht leichtsinnig überschätzen.

Fazit

Als Fazit lässt sich sagen, dass „nur Payment“ in einem Wallet nicht ausreichen wird, um die Konsumenten zu überzeugen. Menschen gehen einkaufen, um sich Wünsche zu erfüllen, schöne Momente zu erleben oder Notwendigkeiten zu erledigen. Bezahlen gehört nicht dazu. Aber Mobile Wallets können vielfältige Mehrwerte liefern, um die Customer Experience einfacher, schneller und besser zu gestalten. Mobile ist dabei das Bindeglied, welches die reibungslose Verbindung der Kanäle, Menschen und Angebote ermöglicht. Hierfür gibt es kein allgemeingültiges Grundrezept. Jede Marke, jedes Unternehmen muss für seine spezifischen Kunden die richtige Formel finden.

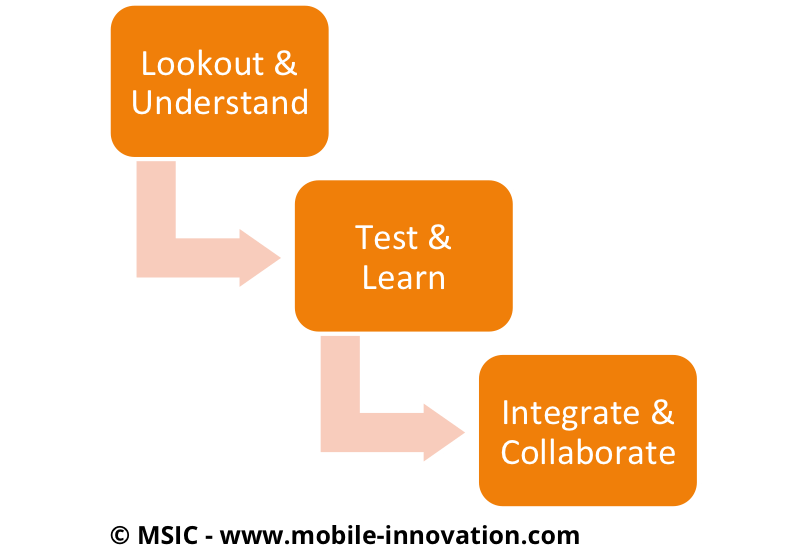

Um die Umwälzungen, Chancen und Risiken durch mobile Technologien zu entdecken und verstehen, müssen Unternehmen die Marktentwicklung kontinuierlich beobachten und in ihren eigenen Kontext einbetten. Gerade die digitalen Giganten liefern immer wieder disruptive Erfolgsmodelle.

Erfolgsmodelle zu erkennen und zu kopieren wird allerdings immer schwieriger. Die Komplexität und Verknüpfung zwischen unterschiedlichen Produkten macht die Umsetzung sehr langwierig. Durch testen, lernen und verbessern müssen innovative Services oft einen langen Weg zum Erfolg gehen. Gerade an der halbherzigen Umsetzung sind schon einige Angebote gescheitert, denn der progressive Kunde erwartet eine sofortige reibungslose Erfahrung, sonst ist er gleich wieder weg.

Der ganzheitliche Ablauf muss betrachtet werden – inklusive des Vorher und Nachher. Payment ist dann integraler Bestandteil einer neuen Customer Experience, womit ein Anbieter sich von der Konkurrenz abheben kann. So sagt z. B. Gartner, dass bis 2017 50% der Investitionen in B2C-Produkte umgeleitet werden zu Innovationen in der Customer Experience. Im Hyperwettbewerb sticht nicht mehr hervor, wer die meisten Features hat, denn Produkte oder Dienstleistungen werden immer vergleichbarer unter den Wettbewerbern. Das Kundenerlebnis wird zur geheimen Waffe für nachhaltige Kundentreue:

„Customer Experience is the new competitive battlefield. The reality is that focusing innovation on new products — and even new business models — is subject to shrinking periods of competitive advantage. Competitors and alternatives abound and product innovation is subject to accelerating commoditization. Customer experience innovation remains the secret to lasting brand loyalty.“ (Gartner)

Der Kunde muss im Zentrum des Geschehens stehen – so ist es auch beim Mobile Wallet. Aus seiner Perspektive rückwärts gedacht, wird auch das Bezahlen mit dem Mobile Wallet zur Erfolgsgeschichte.

Dieser Artikel gehört zu: UPLOAD Magazin 19

Schwerpunkt Mobile Business: Mobile Strategie entwickeln, Mobile Payment als Teil des Einkaufserlebnisses, Social-Local-Mobile für den Einzelhandel und die wichtigsten Zahlen, Fakten und Trends rund um Mobile 2015.

- Weitere Artikel aus dieser Ausgabe kostenlos auf der Website lesen ...

- Bleib auf dem Laufenden über neue Inhalte mit dem „Update am Montag“ …

Schon gewusst? Mit einem Zugang zu UPLOAD Magazin Plus oder zur Content Academy lädst du Ausgaben als PDF und E-Book herunter und hast viele weitere Vorteile!

Sie ist Zukunftsanalystin, Autorin, Speaker, freie Beraterin und Inhaberin. Ihre Spezialisierung: Mobile Services Innovationen und Customer Experience Design. Sie hilft Unternehmen die Zukunft zu antizipieren und sich auf Veränderungen vorzubereiten, u.a. durch Workshops, Ideation, Konzept Reviews, Trainings, Analysen, Benchmarks, usw. Mehr über Maike Strudthoff auf XING, ihrer Website oder per E-Mail: info@mobile-innovation.com.

Ein sehr interessanter und informativer Artikel!

Ich beschäftigte mich in den letzten Monaten verstärkt mit dem Thema „mPayment im Internet (Remote Payments)“.

Auf einem meiner Internetprojekte ist der Anteil an mobilen Besuchern mittlerweile bei 65 %. Tablet machen noch 15 % aus und magere 20 % kommen vom PC.

Da ist es kniffelig, den Checkout-Prozess auch für das Handy „optimal“ zu gestalten. Viele User springen ab, es ist halt ein anderes umdenken als zum Desktop-PC.

Von Yapital habe ich bislang noch nichts gehört, mobile Payment wird sich m.M. nach definitiv durchsetzen, aber das wird denke ich noch paar Jahre dauern.